세계 최대 PEF 블랙스톤, 한국 진출…토종 PEF와 '진검승부'

입력 2016-11-03 19:17:45 | 수정 2016-11-04 01:52:21 | 지면정보 2016-11-04 A21면

(5)·끝 - 한국 몰려오는 글로벌 사모펀드

글로벌 PEF 잇단 투자 성공 KKR, 오비맥주로 4조 차익

칼라일, ADT캡스 투자회수 나서

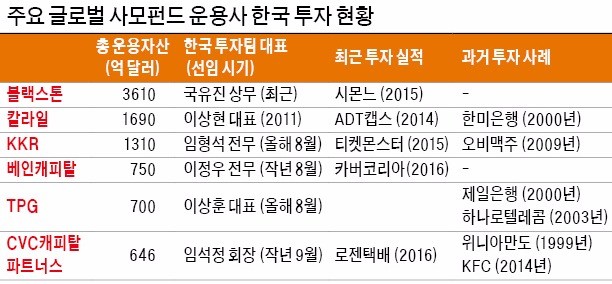

한국 투자 조직도 강화

미국 TPG, 이상훈 씨 영입…베인캐피탈, 이정우 씨 기용

글로벌 PEF 잇단 투자 성공 KKR, 오비맥주로 4조 차익

칼라일, ADT캡스 투자회수 나서

한국 투자 조직도 강화

미국 TPG, 이상훈 씨 영입…베인캐피탈, 이정우 씨 기용

◆블랙스톤, 왜 뛰어드나

3일 투자은행(IB) 업계에 따르면 블랙스톤은 미국 뉴욕 본사에서 근무하던 국유진 상무를 최근 홍콩 지사로 재배치해 한국 투자 담당으로 발령냈다. 하버드경영대학원을 졸업하고 칼라일, 콜버그크래비스로버츠(KKR) 등에서 경력을 쌓은 PEF 전문가다. 블랙스톤이 대(對)한국 전담인력을 아시아에 전진 배치한 건 이번이 처음이다. 블랙스톤은 한국 사무소 개설도 검토하고 있는 것으로 알려졌다. IB 업계 관계자는 “잠재력 있는 국내 기업에 투자한 뒤 글로벌 기업으로의 성장을 지원하는 데 관심이 있는 것으로 안다”고 전했다. 블랙스톤은 지난해 180억달러(약 20조5000억원) 규모의 7호 펀드를 조성했다.

블랙스톤은 그동안 한국 기업 투자에 소극적이었다. 지난해 여성 핸드백 제조업체 시몬느의 지분 일부를 약 3000억원에 인수한 것이 처음이자 마지막이었다. 2009년 우리은행과 함께 조성한 우리블랙스톤PE를 통해 필라코리아의 아쿠쉬네트 인수에 재무적 투자자(FI)로 참여했지만 한국 투자로 분류하기는 어렵다. 스티븐 슈워츠먼 블랙스톤 회장은 2014년 한국경제신문과의 인터뷰에서 “한국에는 토종 PEF가 많고 경쟁이 치열해 투자하기 어려운 환경”이라고 말하기도 했다.

기사 이미지 보기

기사 이미지 보기◆뜨거워진 한국 사모투자 시장

블랙스톤이 한국 기업들에 대한 투자를 본격화하기로 한 것은 경쟁 글로벌 PEF들이 한국 시장에서 조(兆) 단위 투자를 잇따라 성사시킨 데 자극을 받은 것으로 보인다. KKR과 어피너티에쿼티파트너스(AEP) 컨소시엄의 오비맥주 투자가 대표적이다. KKR 컨소시엄은 2009년 세계 최대 맥주회사 AB인베브로부터 오비맥주를 2조3000억원에 사들인 뒤 2014년 6조2000억원에 되팔아 4조원 가까운 차익을 남겼다. 칼라일도 2014년 ADT캡스를 2조원에 인수한 뒤 투자 회수를 추진하고 있다.

IB업계 관계자는 “과거 외환위기 시절 칼라일(한미은행), 론스타(외환은행), 뉴브릿지(제일은행) 등 글로벌 PEF들이 한국에서 은행들을 헐값에 인수해 비싼 값에 되팔면서 ‘먹튀 자본’이라는 논란이 있었지만 지금은 PEF에 대한 인식이 많이 달라졌다”며 “차입매수(LBO)에 대한 판례가 정립되면서 법적인 불확실성도 줄었고, 인수금융 시장도 발달하는 등 글로벌 PEF가 활동하기 좋은 여건이 형성됐다”고 분석했다.

국민연금, 한국투자공사(KIC) 등 한국 펀드 투자자(LP·유한책임사원)들의 목소리가 커진 것도 한국 시장을 간과할 수 없게 된 요인이다. 세계 3대 연기금인 국민연금이 글로벌 PEF의 주요 LP로 부상하면서 상징적인 차원에서라도 한국 투자에 관심을 갖지 않을 수 없게 됐다는 것이다.

◆베인캐피탈, TPG 등 줄줄이 한국행

최근 들어 한국 투자팀을 새로 꾸리거나 강화하는 해외 유수의 PEF는 블랙스톤뿐만이 아니다. 미국 베인캐피탈은 지난해 모건스탠리PE에서 이정우 전무를 영입해 한국 투자를 개시했다. 지난 5월 A.H.C 브랜드로 유명한 화장품 회사 카버코리아 경영권을 골드만삭스 특수상황그룹(SSG)과 함께 인수했다. 작년 9월 한국 IB업계 1세대인 임석정 전 JP모간 대표를 회장으로 영입한 유럽계 PEF인 CVC캐피탈파트너스도 최근 로젠택배 인수를 위한 주식매매계약(SPA)을 체결했다.

미국 TPG는 지난 8월 이학수 전 삼성전자 부회장의 장남이자 모건스탠리PE 대표를 지낸 이상훈 씨를 한국 총괄대표로 선임했다. TPG는 2000년 자회사인 뉴브릿지캐피탈을 앞세워 제일은행을 인수한 뒤 2005년 스탠다드차타드(SC)에 매각, 1조원이 넘는 차익을 남긴 PEF다. 2008년 하나로텔레콤(현 SK브로드밴드) 매각을 끝으로 한국 시장에서 철수했다가 2014년 돌아왔다. KKR도 지난 8월 맥킨지 컨설턴트 출신인 임형석 LG전자 부사장을 한국 투자 담당 전무로 영입해 한국 투자팀을 강화했다.

유창재 기자 yoocool@hankyung.com

국내 최대 PEF는 11조 MBK…투자성적 1위는 한앤컴퍼니

입력 2016-10-30 18:39:25 | 수정 2016-10-31 02:10:56 | 지면정보 2016-10-31 A6면

국내 PEF 운용사 173개

기사 이미지 보기

기사 이미지 보기업계 상위권은 개인이 창업한 독립계 운용사가 휩쓸고 있다. 랭킹 1위는 고(故) 박태준 포스코 명예회장의 막내 사위인 김병주 회장이 이끄는 MBK파트너스다. 총 운용자산 11조2000억원으로 2위인 한앤컴퍼니(3조9000억원)의 세 배에 이른다. 김 회장은 2005년 글로벌 PEF 운용사인 칼라일을 나와 MBK를 차렸다.

지난해 영국의 테스코로부터 국내 2위 대형마트인 홈플러스를 7조6000억원에 인수하면서 아시아 1위(운용자산 기준) 바이아웃(경영권 매매) 운용사로 도약했다. 현재 4조원 규모의 4호 펀드를 조성하고 있다. 그 뒤를 한앤컴퍼니와 IMM PE(3조원), 스틱인베스트먼트(2조9000억원), 스카이레이크(2조원) 등이 잇고 있다.

PEF가 현재 투자한 기업의 실적으로 따지면 한앤컴퍼니가 단연 돋보인다. 한앤컴퍼니가 투자한 5개 기업(투자한 지 2년 이상 지난 기업)의 평균 영업이익은 250%, 매출은 153% 증가했다. 평균 투자 기간은 4년이다.

지난해 6월 세계 2위 자동차 공조 회사인 한라비스테온(현재 한온시스템)을 인수하면서 업계 선두권으로 뛰어올랐다. 같은 기준으로 영업이익 증가율 2위는 큐캐피탈(41.5%), 3위는 MBK(33.7%)였다.

PEF가 투자 중인 기업의 매출 증가율로 보면 스틱(23.2%)과 스카이레이크(23.2%)가 한앤컴퍼니에 이어 2위권으로 조사됐다. 신한은행 출신인 도용환 회장이 창업한 스틱은 벤처캐피털로 시작해 PEF 운용사로의 변신에 성공했다는 평가를 받고 있다.

스카이레이크는 삼성전자 사장과 정보통신부 장관을 역임한 진대제 회장이 2007년 세운 업체로, 정보기술(IT) 제조업 투자 부문에 독보적인 경쟁력을 갖추고 있다. 의류업체 지엔코가 대주주인 큐캐피탈은 PEF운용사 중 유일한 상장사(코스닥)다.

해외에서는 블랙스톤 콜버그크래비스로버츠(KKR), 워버그핀커스, 어드벤트인터내셔널, 칼라일 등 미국계 운용사들이 시장을 선도하고 있다. 세계 최대 PEF 운용사인 블랙스톤은 최근 5년간 유치한 투자금만 600억달러(약 68조원)에 달한다.

좌동욱 기자 leftking@hankyung.com

'재테크·금융상품 야그' 카테고리의 다른 글

| 부실채권투자 펀드 속속 출시, 年10%대 수익 목표 ... 매일경제 (0) | 2017.03.02 |

|---|---|

| 거액자산가 돈 묻어둔다는 `신탁형 벤처펀드` 아세요? (0) | 2017.01.24 |

| 색다른 투자③ 증권형 크라우드펀딩 (0) | 2016.05.24 |

| 증권형 크라우드펀딩 출범 100일...MTN (0) | 2016.05.09 |

| 펀딩부터 상장까지 단계별 지원...파이낸셜뉴스 (0) | 2016.03.29 |